Loi de finances 2022 : ce qu’il faut savoir

Loi de finances 2022 : ce qu’il faut savoir La loi de finances 2022 récemment publiée au bulletin officiel comporte de nombreuses nouveautés relatives à l’impôt sur les sociétés, l’impôt sur le revenu, la taxe sur la valeur ajoutée, les droits d’enregistrement et droits de timbre. Nous vous proposons de vous les faire découvrir à travers cet article.

I. Loi de finances 2020 : Les mesures définitives relatives à l’IS

D'importants changements concernant l’impôt sur les sociétés ont été opérés par la Direction générale des impôts à partir du 1er janvier 2020.

Ce qui va réellement changer en 2022 concernant l’IS

Oubliez le taux marginal de 31% pour l’IS ramené à 28% pour les sociétés exerçant une activité industrielle dont le bénéfice net est inférieur à 100 Millions de MAD. Une petite précision, par activité industrielle il faut comprendre toute activité qui consiste à fabriquer ou à transformer directement les biens meubles corporels moyennant des installations techniques, matériels et outillages, dont le rôle est prépondérant. Toutefois, le taux de 37% est toujours applicable aux établissements de crédit et organismes assimilés, BAM, CDG, les sociétés d’assurances et de réassurances ; mais aussi aux entreprises d’assurances et de réassurances Takafoul ainsi qu’aux fonds d’assurances et de réassurances Takafoul.

Les taux spécifiques

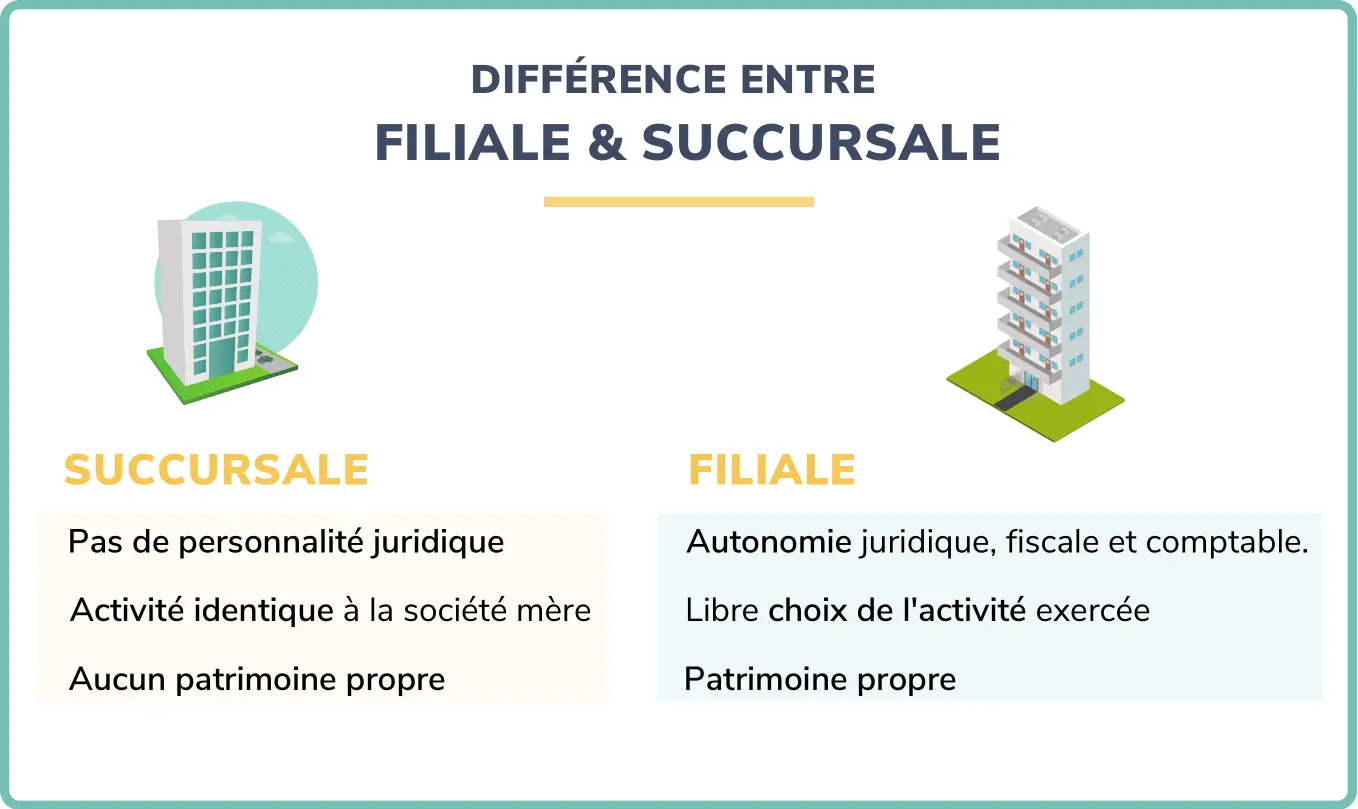

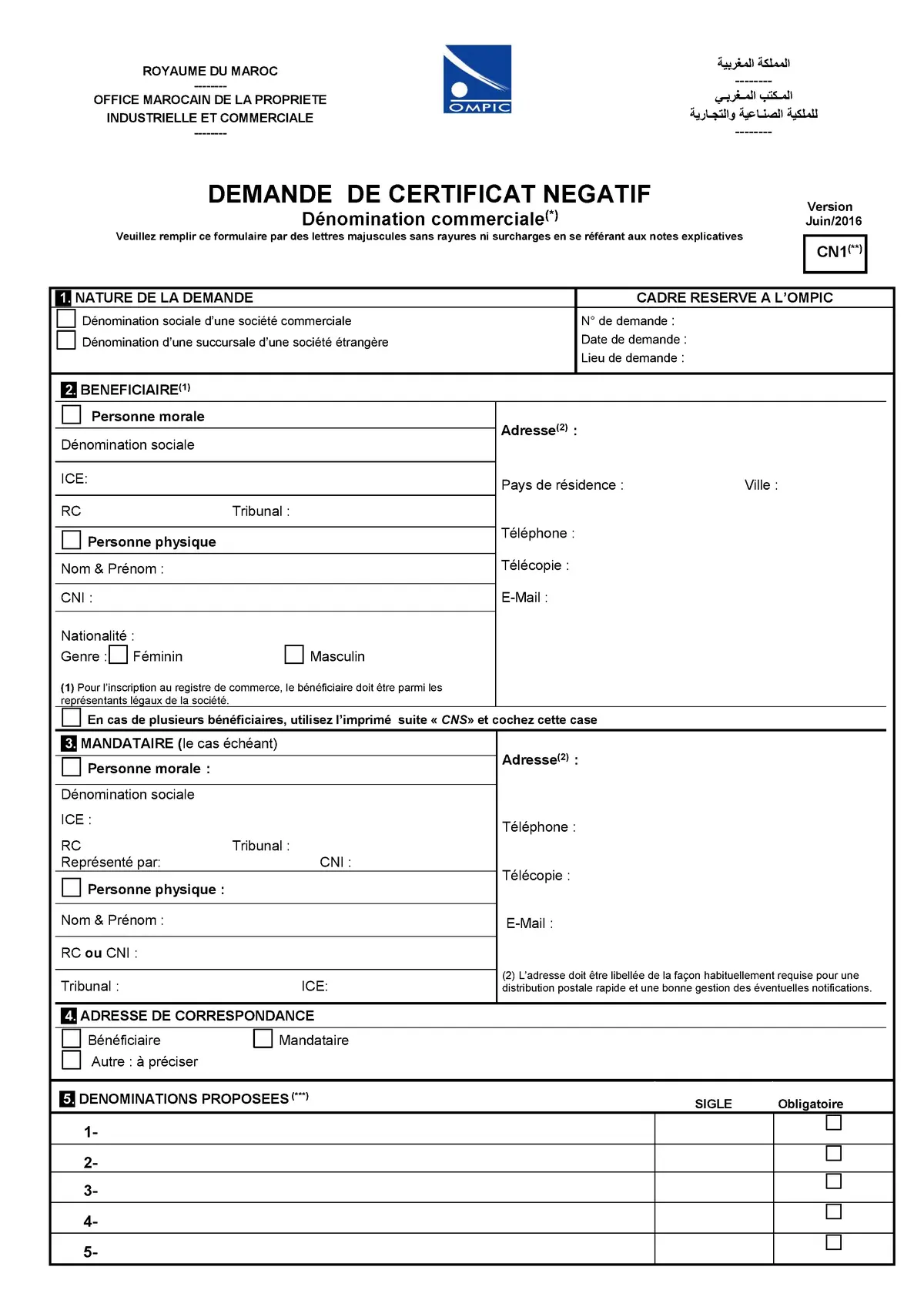

Les sociétés détenant le statut CFC (Casablanca Finance City) ont toujours gardé un avantage sur les autres sociétés installées hors du CFC notamment en matière d’impôts. Mais cet avantage fiscal a été plus ou moins revu à la hausse de façon à maintenir toutefois, la compétitivité du Maroc tout en sachant toute idée de faire de Casablanca un paradis fiscal. Ainsi, le taux spécifique qui était de 8,75% pour les sociétés à l’export est passé depuis le début de l’année à 15%. Dans le détail, sont concernées les entreprises qui exercent leurs activités dans les zones d’accélération industrielle (ZAI) après la période de cinq (5) exercices d’exonération totale ainsi que les sociétés de services ayant le statut CFC, conformément à la législation et la réglementation en vigueur après la période de cinq (5) exercices d’exonération totale.

NB : Les zones franches industrielles, avec la loi de finances de l'année budgétaire 2020, sont devenues zones franches d’accélération industrielle. Cette nouvelle dénomination des zones franches a comme objectif de concilier le cadre législatif régissant les zones franches avec les normes de l’OCDE et le code de conduite de l’Union européenne. Il en est de même pour la hausse de l’IS pour les sociétés ayant le statut CFC ou s’activant dans les zones franches. Fermons la parenthèse.

De nouvelles exonérations pour les entreprises sportives et de prise de participation

A l’image des sociétés exerçant dans l’offshoring et les sociétés sportives, les exploitants agricoles bénéficieront du taux marginal fixé à 20%. Pour ce qui est des entreprises d’assurance et de réassurance Takaful ainsi que les fonds d’assurances Takaful et les fonds de réassurance Takaful, elles n’auront pas ce privilège. Elles seront soumises à un taux spécifique de 37%. Mais d’autres types d’entreprises se verront accordées d’autres privilèges. Ainsi certaines sociétés en quête d’une réduction d’impôt se vont vues offertes cette opportunité par la LF 2020 à condition qu’elles prennent désormais des participations d’un montant de 500.000 DH en lieu et place de 200.000 DH dans le capital des jeunes entreprises innovantes en nouvelles technologies.

2- Loi de finances 2022 : Impôt sur le revenu (IR)

De nouvelles normes relatives à l’IR

A l’image de l’impôt sur les sociétés, l’impôt sur le revenu a également connu plusieurs modifications. La liste des nouveautés concernant l’IR est longue. Elle va du relèvement de 120 000 à 240 000 MAD des dépenses minimum des contribuables pour pouvoir engager l’examen de l’ensemble de la situation fiscale d’un contribuable en passant par l’uniformisation de la limitation de la déduction des primes d’assurance retraite à 50% du salaire net imposable quelle que soit la date de conclusion du contrat. A cela il faut ajouter le relèvement des seuils d’application du régime du bénéfice forfaitaire ainsi que la mise en place d’un régime de neutralité fiscale lié à l’apport de titres à une société holding sans oublier l’abattement de 25% au titre du CA réalisé par paiement mobile pour les contribuables soumis au résultat net simplifié ou forfaitaire. Il y a eu également deux augmentations. L’une concerne le taux d’abattement applicable au titre du salaire brut versé aux sportifs professionnels de 40% à 50% et l’autre est relative à l’abattement forfaitaire sur les pensions et rentes viagères dont le montant ne dépasse pas 168 000 MAD par an de 55% à 60%.

Ces contribuables exonérés de l’IR

Autres nouveautés concernant l’impôt sur le revenu dans le cadre de la loi de finances au Maroc 2020, les seuils relatifs à l’application du régime forfaitaire ne sont plus les mêmes. Pour les activités commerciales, industrielles ou artisanales, désormais, le chiffre d’affaires annuel ou porté à l’année ne doit pas dépasser deux millions de dirhams. Ce montant est de 500.000 DH pour les prestataires de services. A cela il faut ajouter l’exonération concernant les pensions d’invalidité servies aussi bien aux personnes civiles que militaires. Sera aussi exonérée, l’indemnité de stage mensuelle brute, plafonnée à 6.000 dirhams. Dans le détail, le stagiaire doit être titulaire d’un baccalauréat et recruté par une entreprise dans le secteur privé pour une durée de 24 mois. Outre les pensions d’invalidité et l’indemnité de stage mensuelle, les biens immeubles revenant aux associations reconnues d’utilité publique et inscrites au nom de personnes physiques sont également exonérés d’impôt. Idem pour les revenus et profits de capitaux mobiliers réalisés dans le cadre d’un plan d’épargne en actions ou d’un plan d’épargne entreprise au profit des salariés. Mais à la condition que le montant des versements effectués par le contribuable ne dépasse pas la somme de deux millions de dirhams en lieu et place de 600.000 DH.

3- Loi de finances 2022

2 : La taxe sur la valeur ajoutée

Ces produits qui passent désormais sous la loupe de la TVA

Outre l’impôt sur les sociétés et l’IR, il y a également beaucoup à dire sur la taxe à la valeur ajoutée notamment la suppression de l’exonération de TVA accordée aux viandes et poissons destinés aux établissements de restauration. Désormais, avec la loi de finances 2020, ces produits sont soumis à la TVA au taux de droit commun de 20%. D’autres nouveautés concernant toujours la TVA, la réduction du taux à 10% pour les prestations fournies par les exploitants de café, les opérations de vente de billets d’entrée aux musées, cinéma et théâtre ainsi que les opérations d’importation des moteurs destinés aux bateaux de pêche. Concernant toujours les nouveautés relatives à la taxe sur la valeur ajoutée, il faut noter que des modifications ont été introduites pour ce qui est de certains matériels agricoles pouvant avoir un usage mixte qui sont devenus taxables notamment les abri-serres et les moteurs à combustion internes stationnaires ainsi que les pompes à axe vertical. Il est utile de préciser à ce niveau qu’il y a un dispositif relatif à la taxe aux taux réduits de 10%. Sont soumis à cette taxe, les opérations de ventes des billets d’entrée aux musées, les prestations fournies par les cafés, les moteurs importés et destinés aux bateaux de pêche, entre autres. Enfin, seront taxables selon les règles de droit commun, en lieu et place de la taxation par voie de la retenue à la source, les produits résultant des opérations de titrisation.

L’intégration des quotités de la TVA

Dans le cadre de la loi de finances 2022, il a également procédé à l’intégration des quotités de la taxe sur la valeur ajoutée spécifique dans celles de la taxe intérieure de consommation conformément aux recommandations des dernières assises nationales de la fiscalité, organisées les 3 et 4 mai à Rabat sous le thème de l’équité fiscale. Lors de cette rencontre, rappelons-le, il a été retenu 20 recommandations parmi lesquelles figure la suppression de la taxe sur la valeur ajoutée spécifique prévue par les articles 100 et 121 du Code général des impôts. Dans le détail, il a été procédé à l‘augmentation des quotités de la taxe intérieure de consommation comme suite. Les quotités passent à 800 DH l’hectolitre pour les vins soit une hausse 100 DH. Pour les bières contenantes de l’alcool, il faut compter désormais 1000 DH l’hectolitre au lieu de 900 DH. Dans la même foulée, concernant les ouvrages en métaux, l’augmentation du droit d’essai auquel sont soumis ces ouvrages a été revue à la hausse. Pour les ouvrages de platine, ce droit est passé de 100 DH à 600 DH l’hectogramme. Le montant est le même pour les ouvrages en or. Pour les ouvrages en argent, ce droit est de 15 DH à 25 dirhams l’hectogramme.

4- Loi de finances 2022 : Autres impôts et taxes

Droits d’enregistrement et de timbre

Plusieurs nouveautés relatives aux droits d’enregistrement et de timbre à partir du 1er janvier 2020. Pour les premiers, il a été procédé à de nombreuses exonérations. D’autres actes sont également à inclure dans ce lot. Il s’agit essentiellement des actes portant acquisition de terrain nus ou comportant des constructions destinées à être démolies et réservés à la construction des établissements hôteliers. Concrètement, il s’agit de l’exonération des acquisitions d’immeubles par les bénéficiaires du relogement dans le cadre du programme « Villes sans bidonvilles » ou « Bâtiments menaçant ruine », de celle relative aux actes d’acquisition des terrains destinés à la réalisation de logements sociaux, dans le cadre du contrat « Mourabaha ». L’exonération des actes de transfert des éléments d’actifs et de passifs des associations sportives aux sociétés sportives ainsi que l’extension de l’exonération relative aux acquisitions de terrains destinés à la construction d’établissements hôteliers aux terrains comportant des constructions destinées à être démolies font également partie des nouveautés. Loi de finances 2022 : bon a savoir Loi de finances 2022 : bon a savoir

Une majoration spécifique relative au défaut ou retard d’enregistrement

En plus, il a été aussi procédé à la mise en place d’une majoration spécifique relative au défaut ou retard d’enregistrement de certains actes exonérés des droits d’enregistrement ainsi que l’harmonisation du traitement fiscal des opérations d’assurance contre les risques de financement des banques participatives avec celui applicable aux assurances contre les risques de crédit. Loi de finances 2022 : bon a savoir Loi de finances 2022 : bon a savoir

5- Loi de finances 2022 : Les nouvelles dispositions communes

Une panoplie de dispositions ont fait leur apparition dans le cadre des mesures communes relatives à la loi de finances 2020.

Mise en place de l’échange automatique d’informations à des fins fiscales (AEOI)

Pour toutes les personnes désirant d’ouvrir un compte financier auprès des institutions financières, il est obligatoire de remettre une auto-certification permettant d’établir leurs résidences fiscales et, le cas échéant, une auto-certification permettant d’établir les résidences fiscales de leurs bénéficiaires effectifs. Des sanctions pour infraction aux dispositions relatives au droit de communication de 1.500 MAD pour les titulaires de compte et 2.000 MAD par compte et 5.000 MAD par année et par compte à l’encontre des institutions.

Elargissement du champ d’application des demandes de consultation fiscale préalable

La loi de finances 2020 a considérablement élargi le champ d’application de la demande de consultation fiscale préalable qui avant le mois de janvier se limitait aux montages juridiques et financiers portant sur les projets d’investissement à réaliser, les opérations de restructuration des entreprises et des groupes de sociétés situés au Maroc ainsi que les opérations à réaliser entre entreprises situées au Maroc et ayant des liens de dépendance directs ou indirects. Mais depuis l’entrée en vigueur de la LF 2020 les opérations susceptibles de constituer un abus de droit sont désormais incluses dans le champ d’application de la demande de consultation fiscale préalable aux opérations susceptibles de constituer un abus de droit.

Instauration d’un échange oral et contradictoire de pré-notification de redressement fiscal Loi de finances 2022 : bon a savoir

Concernant les conditions et procédures des contrôles fiscaux , il a été institué un échange oral et contradictoire entre le contribuable concerné et les inspecteurs en charge de l’examen, à propos des rectifications, et ce, dans un délai de trente de jours (30). A cet effet, l’inspecteur vérificateur est tenu d'informer le contribuable, selon un imprimé modèle établi par l’administration, de la date de clôture de la vérification et de la date fixée pour l’échange oral et contradictoire, de tenir compte des observations formulées par le contribuable lors de l’échange lorsqu’elles sont fondées, d’établir un procès-verbal indiquant la date de l’échange et les parties signataires et de remettre une copie au contribuable. Il convient de rappeler que la lettre de notification de redressements reste le seul document ayant pour effet de fixer les montants des redressements notifiés et de constater l’engagement de la procédure de rectification des impositions. Pour le contribuable il doit s’appuyer sur des éléments de preuve convaincants et une note explicative bien détaillée pour muscler sa formulation lors de l’échange avec les agents assermentés de l’administration fiscale. Pour une meilleure préparation, il est recommandé au contribuable de s’attacher les services d’un bon conseil de son choix parmi les experts comptables ou comptables agréés. La date de réclamation doit comporter les éléments suivants : les motifs détaillés justifiant le défaut de régularisation totale ou partielle ainsi que tous les postes et ou opérations concernées.

Les règles et procédures et de la déclaration rectificative Loi de finances 2022 : bon a savoir

A présent, attardons-nous sur les règles et procédures et de la déclaration rectificative. Tout d’abord, sachez que si vous êtes dans le viseur du fisc suite à une vérification et que vous devez procéder à la régularisation de votre situation vous pouvez souscrire une déclaration rectificative auprès de l’administration fiscale au titre des exercices clôturés au cours des trois années à savoir 2016, 2017, 2018 avant le 1er octobre 2020 et procédez au paiement spontané des droits complémentaires. Une autre possibilité s’offre également à vous. En effet, vous pouvez souscrire la déclaration rectificative en tenant compte des renseignements et des données dont dispose le fisc. En procédant ainsi, vous pourrez bénéficier de l’annulation des sanctions prévues. Un autre avantage, vous pourrez également être dispensés du contrôle pour chacun des impôts et taxes mais à condition que le fisc vous communique l’état des irrégularités qu’elle a constatées. Il suffit tout simplement de formuler une demande auprès de l’administration fiscale. Cependant, les contribuables en cessation d’activité sont exclus du régime transitoire.

6- loi de finances 2022 : Les droits de Douanes Loi de finances 2022 : bon a savoir

Visant la rationalisation du régime répressif, il a été procédé à des modifications relatives, cette fois-ci, aux contraventions douanières de première classe et de deuxième classe. Il a été constaté que certaines contraventions douanières étaient punies d’une amende égale à trois fois le montant des droits et taxes pour les infractions de première classe, et au double de la totalité des droits et taxes exigibles pour la deuxième classe.

Des mesures correctives pour plus d’équité

Ainsi, pour ne plus punir les contraventions plus qu’il ne fallait, il a été jugé nécessaire que désormais l’assiette de l’amende soit déduite sur la base des droits et taxes compromis, notamment pour les infractions de deuxième classe.

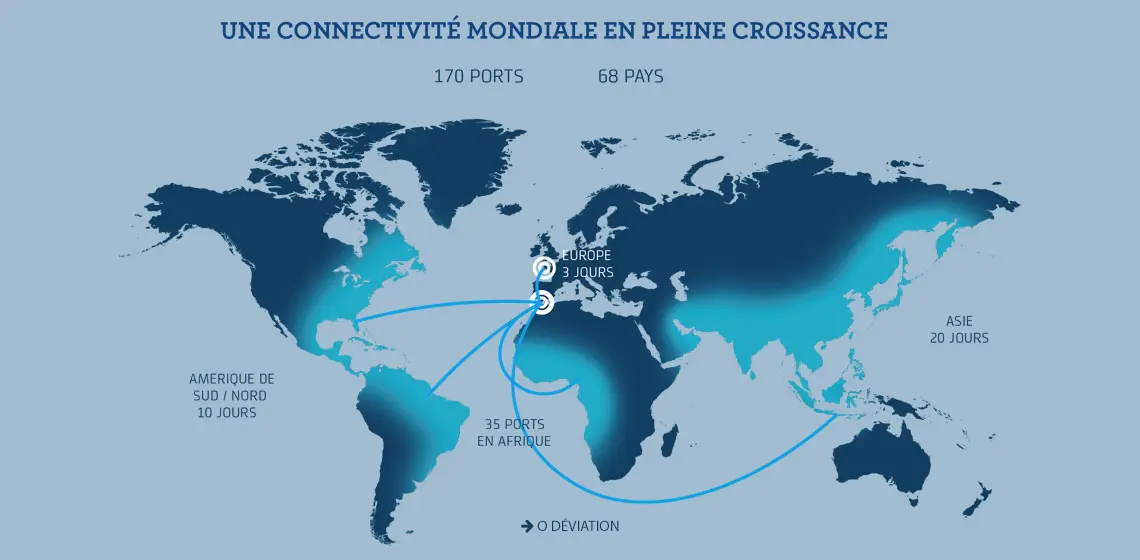

Relèvement du droit d’importation de certains produits

Dans un souci d’encouragement de la production locale et de la réduction du déficit de la balance commerciale, toujours dans le chapitre des droits de douane, un relèvement du droit d’importation a été opéré pour certains produits finis et semi-finis, de 25 % à 30 %.Ces nouvelles mesures s’inscrivent dans un contexte particulier marqué par une concurrence internationale acharnée où chaque pays cherche à renforcer ses instruments protectionnistes notamment les grandes puissances comme la Chine, le Canada ou les États-Unis.

Baisse de la quotité du droit d’importation de 25 % à 10 % sur certains demi-produits utilisés dans la fabrication des accessoires de voitures

Mais pour ce qui est des mélanges stériles dont la transformation demande une technologie de pointe, il a été procédé à une réduction de la quotité du droit d’importation de 25% à 2,5%. Par ailleurs, en vue d’améliorer la compétitivité de l’industrie automobile nationale en pleine croissance, la quotité du droit d’importation va connaître une baisse de 25 % à 10 % sur certains demi-produits utilisés dans la fabrication des accessoires de voitures. Parmi ces produits on peut citer le bambou ou le rattan, tous les deux sont utilisés comme intrants dans la production des pièces de rechange automobiles ou accessoires de véhicule. Un autre produit utilisé dans l’industrie automobile s’est vu également réduire la quotité du droit d’importation qui lui est applicable. Il s’agit de la valve utilisée comme intrant essentiel dans la production de chambres à air pour deux roues. Ainsi, la quotité du droit d’importation de ce produit passe désormais de 17,5% à 2,5%. En parlant de voiture, notant qu’au lieu de 14% initialement proposé, il a été effectué un amendement de 7% relatif à la TVA sur la voiture économique. Ce n’est toujours pas fini.

Institution d’une infraction relative à la non-conformité de la marque fiscale

Outre ces nouvelles mesures, il a été aussi procédé à l’institution d’une infraction relative à la non-conformité de la marque fiscale apposée sur les contenants ou leurs emballages. En effet, jusqu’ici, les marques fiscales apposées sur les contenants des boissons et tabacs manufacturés n’étaient pas toujours conformes avec les propriétés et caractéristiques des produits concernés. Dès lors, il était plus que souhaitable d’instituer une infraction pour limiter les risques de fraude fiscale. Mais vu qu’aucune sanction n’est prévue par le code des douanes, cette nouvelle infraction est qualifiée de contravention de deuxième classe punie d’une amende égale au double des droits et taxes compromis.

Réduction de la quotité du droit d’importation applicable aux longes de thons de 40% à 17,5%

Par ailleurs, pour donner un nouvel élan à l’importation des longes de thons congelés précuites destinées à la production de conserves et thons, il a été procédé à une réduction de la quotité du droit d’importation applicable à ce produit de 40% à 17,5%.

Conclusion

Globalement, la loi de finances qui sera appliqué dés le 1er janvier 2020 est satisfaisant à bien des égards notamment en ce qui concerne l’extension de la neutralité fiscale des opérateurs de transfert entre les sociétés au sein d’un groupe à tous les actifs corporels ou incorporels , les exonération de l’IR en faveur de certains contribuables , la baisse de certaines taxes douanières pour encourager la production locale et la baisse du déficit commercial, ainsi que l’amnistie fiscale au profit des personnes qui s’identifient pour la première fois auprès de l’administration fiscale à partir de 2020. Il est également prévu la mise en place d’un fonds de soutien à la restructuration des entreprises. Et dans le but de renforcer la confiance entre les contribuables et l’administration fiscale, il a été institué un débat contradictoire obligatoire suite à un contrôle fiscal ainsi que six procédures de régularisation volontaire. Et, toutes ces mesures devraient permettre au Maroc de s’aligner sur les normes de l’OCDE en termes de fiscalité sans que cela n’entache l’attractivité du royaume dont Casablanca, la capitale, se présente aujourd’hui comme la première place financière africaine à travers Casablanca Finance City.